四川在线记者 田姣

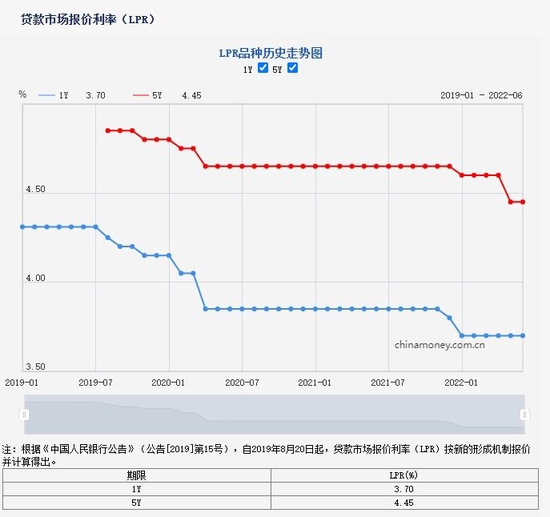

在5年期以上“贷款市场报价利率”(以下称LPR)创单次最大降幅之后,6月LPR未能实现连续下调。2022年6月20日,中国人民银行授权全国银行间同业拆借中心公布,1年期LPR为3.7%,5年期以上LPR为4.45%。这也意味着,1年期LPR和5年期以上LPR均与上个月持平。

对于6月LPR报价保持不变,多位专家表示,符合市场预期,未来还有下调的空间。虽然LPR报价未能连续下调,并不影响企业实际贷款利率的持续下调。

6月LPR报价

为何保持不变?

LPR是由公开市场操作利率和银行加点两部分形成。在公开市场操作利率方面,主要是指“中期借贷便利”(以下称MLF)。一般情况下,MLF利率若保持不变,则当月LPR调整的可能性相对较小。此前,人民银行等量续做6月到期MLF,操作利率没有变化。

在银行加点方面,东方金诚首席宏观分析师王青表示,5月未实施降准,而信贷投放明显加速,因此无论从银行资金成本还是贷款市场供需平衡角度看,6月报价行都缺乏下调加点的动力。

此外,5月5年期以上LPR报价下调15个基点,幅度较大,这也会在一定程度上消化4月降准、设立存款利率市场化调整机制等对银行负债成本下降带来的影响。光大证券首席固定收益分析师张旭分析,5月份5年期以上LPR刚刚下行了15个基点,它在贷款量价上所形成的效果明显且具有持续性,因此没有必要引导LPR于本月下行。

同时,5月金融数据表现超预期也是LPR未变的原因之一。光大银行金融市场部宏观研究员周茂华表示,国内经济呈现企稳复苏势头,5月国内实体经济融资需求与结构均有所改善。同时,国内稳增长增量政策靠前发力,政策效果有所显现。

虽然本月LPR两个品种报价不变,但在多位专家看来,并不影响企业实际贷款利率的持续下调。王青认为,当前经济正处于修复初期,政策面正在着力引导银行加大信贷投放,让利实体经济。由此,着眼于激发企业和居民信贷需求,短期内银行有动力持续下调实际贷款利率。此外,近期小微信贷支持力度加大等结构性政策全面发力。这在带动银行贷款增量扩面的同时,也会形成一定“减价”效应。

未来还会下调吗?

对于未来LPR报价的走向,多位专家表示,仍有进一步下调的空间。

在中信证券明明债券研究团队看来,“因城施策”下,多地松绑房地产政策,后续5年期以上LPR报价仍有下调空间。“5月MLF未降息,而5年期LPR单边下调15个基点,配合下调首套住房商业性个人住房贷款利率下限,引导住房贷款利率下限,支持首套刚需等合理住房需求。”

“我们判断仍有一定下调空间。”王青分析,接下来几个月,在美联储将持续大幅收紧货币政策前景下,国内货币政策在坚持“以我为主”基调的同时,会更加重视内外平衡,MLF利率下调的可能性较小。不过,考虑到下半年出口增速持续下行的可能性较大,房地产还将低位运行,加之国内消费修复可能偏缓,政策面在稳增长方向还需要适度加力。

值得一提的是,自从LPR报价形成机制改革以来,今年5月首次出现了1年期LPR不降、5年期LPR下降的情况,且5年期LPR创下最大降幅。在业内人士看来,此次6月的1年期和5年期以上LPR均与5月保持一致,表明我国继续推行结构性降息,这也体现了在当前稳增长的关键时期,我国金融行业加大力度为实体经济纾困,提振有效需求,稳定经济增速。

未来如果MLF利率保持不变,LPR还有调降空间吗?张旭认为,由于较多银行都在近期下调了1年期以上的定期存款和大额存单利率,未来即便MLF利率不下降,LPR报价仍然可能通过银行点差的压降而下调。王青也表示,下半年在MLF利率保持不变的同时,监管层可通过引导银行资金成本下行,推动LPR报价下调,进而降低企业和居民贷款利率。